今回のクイック税務は”評価方法の定めのない財産の評価”についてです。きちんと理解して考えを深めましょう!

クイック税務

評価方法の定めのない財産の評価について

相続税や贈与税に係る土地や株式などの財産の価額は通常、路線価など財産評価基本通達に定められた評価方法で評価しますが、これまで世の中になかった財産が現れた場合など、評価通達に評価方法が定められていない財産は、総則5項(評価方法の定めのない財産の評価)に基づき、評価通達に定められた評価方法に準じて評価することがあります。

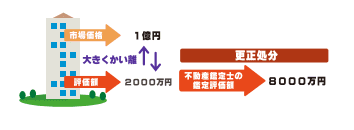

最近話題となったいわゆる「タワマン節税」のようなケースのように、評価通達の「第一章 総則6項(この通達の定めにより難い場合の評価)」により、路線価などの評価通達に基づく評価額とタワーマンションの市場価格とが大きくかい離している場合などには、評価通達以外の評価方法(不動産鑑定士の鑑定評価など)を使うべきとして国税当局から更正処分等を受けることがあります。

一方、総則5項では、「この通達に評価方法の定めのない財産の価額は、この通達に定める評価方法に準じて評価する」と定めています。それで、国税当局が新たな財産の評価方法を示す際に総則5項が用いられることがあり、最近では、暗号資産の評価方法で適用されています。

暗号資産は、財産的価値があるものとして、相続税や贈与税の課税対象となります。

しかし、暗号資産の評価方法は評価通達に定めがないため、総則5項に基づき、評価通達に準じて評価することとされています。具体的には、暗号資産取引所等で活発に取引されている暗号資産は、外国通貨の評価方法( 評基通4-3 )に準じて、取引を行っている暗号資産交換業者が公表する課税時期の取引価格によって評価されることになります。

クイック税務 番外編

参考までに:改正不動産登記法と相続人申告登記

所有者不明土地の解消に向けて、令和3年4月に民法や不動産登記法が改正され、それにより、令和6年4月1日以後、相続人の登記申請が義務化されました。

改正後は、相続により不動産を取得した相続人は、その取得を知った日から3年以内に相続登記の申請が義務付けられ、正当な理由なく申請を怠った場合は10万円以下の過料が課されます(新不登法76の2、164①)。同時に、3年以内に遺産分割が成立しないケース等での手続負担が大きいことを鑑み、申請義務の簡易な履行を可能とする「相続人申告登記」の制度が新設されました(同76の3)。これは、相続人が法務局の登記官に対して、①所有権の登記名義人に相続が開始した旨と、②相続人である旨を申し出ることで、申請義務を履行したものとみなす制度で、申出時に法定相続人の範囲や法定相続分の割合を確定させる必要がないため、申出人が相続人であるとわかる戸籍謄本等を提出すれば事足ります。

3年以内に遺産分割が成立しない場合、まずは3年以内に相続人申告登記の申出又は法定相続分での相続登記の申請を行うこととなります。その後遺産分割が成立した場合は、成立日から3年以内に相続登記の申請を行う必要があります。

なお、相続登記の申請義務化は、施行日(令和6年4月1日)前に発生した相続も対象とされ、取得を知った日又は施行日のいずれか遅い日から3年以内に登記申請を行うことが義務付けられています(令和3年改正民法附則5⑥)。相続に係る登記申請を行っていない場合は、義務化へ向けて確認を進めておく必要があります。

もっと詳しく知りたい、相談したいという方は、お気軽にお問い合わせください!